上市银行:做好“加减法” 开拓新空间

2016年,上市银行继续优化信贷结构,积极服务重大战略和重点工程,加大力度压降产能过剩行业信贷投放。此外,上市银行纷纷强调,满足自住型购房需求,坚决落实关于房地产市场的宏观调控政策,开拓消费信贷空间,服务供给侧结构性改革

随着年报的披露,上市银行2016年信贷结构愈发清晰。年报显示,除了与国家战略相关的重大项目、重点工程以及小微“三农”等领域贷款持续增长外,2016年上市银行还助力消费转型升级,个人住房贷款也有明显增长。

信贷投向“有保有控”

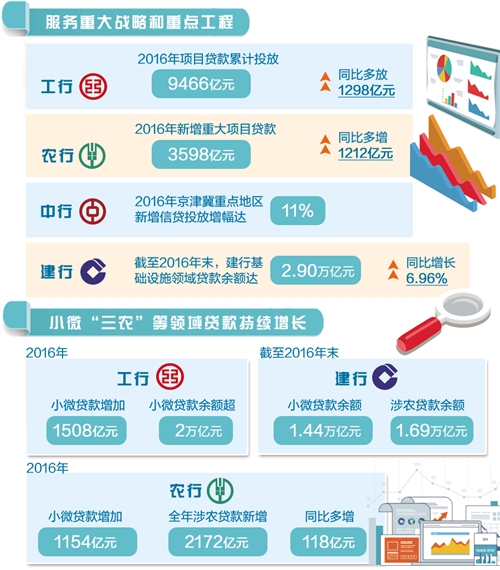

“一带一路”建设以及京津冀协同发展、长江经济带等重大战略相关项目和工程一直是银行业的重点业务。年报显示,2016年,工商银行积极服务重大战略和重点工程,项目贷款累计投放9466亿元,同比多放1298亿元;建设银行支持国家重大战略实施,截至2016年末,基础设施领域贷款余额达2.90万亿元,同比增长6.96%;农业银行2016年新增重大项目贷款3598亿元,同比多增1212亿元;中国银行2016年京津冀重点地区新增信贷投放增幅达11%。

“国家重大战略和重点项目事关经济转型和结构调整方向,加大金融特别是银行信贷支持具有重要意义。”民生银行首席研究员温彬表示,银行要确保有足够的信贷额度予以投放,并要在评审机制和流程方面提升效率,及时满足项目需求。此外,还应鼓励政策性银行与商业银行相结合、直接融资与间接融资相结合,更好地发挥金融支持作用。

围绕供给侧结构性改革,服务实体经济,上市银行注重做好信贷“加减法”,在着力支持小微“三农”等领域外,还调整压缩了产能严重过剩行业授信。

年报显示,工商银行创新推广线下专业化经营与线上标准化运营相结合的小微金融服务模式,2016年小微企业贷款增加1508亿元,成为国内首家小微贷款余额超过2万亿元的商业银行;截至2016年末,建设银行小微企业贷款余额1.44万亿元,涉农贷款余额1.69万亿元;农业银行强化“双创”和小微企业金融服务,2016年小微企业贷款增加1154亿元,“三农”金融服务取得新成效,全年涉农贷款新增2172亿元,同比多增118亿元;浦发银行支持绿色产业等发展,截至2016年末,绿色信贷余额1738.12亿元。

与此同时,上市银行也在压降产能过剩行业信贷投放。截至2016年末,建设银行钢铁、水泥、电解铝、平板玻璃、造船5个产能严重过剩行业贷款余额较上年减少49.86亿元;中国银行严控产能过剩行业信贷,贷款余额占比同比下降0.13个百分点;农业银行煤炭、钢铁等行业贷款余额也有所下降。温彬说,银行可在对产能过剩行业授信总量控制的同时,优化信贷投向,对于有技术、市场和信誉,但暂时困难的企业可按市场化原则债转股,对于面临淘汰的“僵尸企业”则要坚决退出。

对于今年的信贷投放,工商银行行长谷澍表示,今年经济逐渐回暖,公司贷款需求比2016年会更旺盛。在提供金融服务和支持方面,除了信贷,工商银行更注重对资产管理、投资银行、金融租赁等表内外全口径融资的统一把握。

个人住房贷款增长明显

从上市银行年报看,各家银行都加大了个人住房贷款投放力度。数据显示,截至2016年末,建设银行个人住房贷款余额3.59万亿元,增幅29.26%;2016年工商银行境内个人住房贷款增加7170亿元,增幅达28.8%;民生银行个人住房贷款快速增长,截至2016年末,个人住房贷款达2952.01亿元,比上年末增长1811.42亿元。

对于个人住房贷款,上市银行强调满足自住型购房需求,并支持三四线城市去库存。“工行在个人住房贷款的发放上,比较注意支持居民个人住房合理信贷需求,同时努力抑制各类炒房等投机性需求。”谷澍说,工行个人住房贷款余额里有四分之三是满足首套房的信贷需求,2016年新增的7000多亿元个人住房贷款中,在三四线城市的比例超过50%。建设银行相关负责人也表示,个人住房贷款是2017年建设银行信贷投放的重要方向,但会坚持解决自住型购房的信贷需求。

温彬表示,银行需坚决落实关于房地产市场的宏观调控政策。在总量上,新增个人住房贷款在新增贷款中占比较上年回落至合理区间;在结构上,继续加大对刚性购房需求的信贷支持力度。同时,要严格信贷审查,防范操作风险。

对于今年个人住房贷款增长趋势,中国人民大学重阳金融研究院客座研究员董希淼说,数据显示,2016年新增贷款中有约45%为个人住房贷款,到今年2月末这一占比已回落至32.51%。今年个人住房贷款增速将回归正常,但还会保持一定幅度的增长。

适应居民消费扩大升级趋势,上市银行消费贷款也快速提升。比如,截至2016年末,建设银行信用卡贷款和个人消费贷款余额为5170.40亿元,同比增长16.01%;浦发银行信用卡累计发卡 2758.31万张,流通卡数1687.59万张,同比增长46.00%;民生银行零售贷款余额为8891.69亿元。其中,消费贷款(含住房贷款)和信用卡透支占比分别为 39.89%和23.32%。

“在驱动经济增长的‘三驾马车’中,消费贡献占比逐步提高,我国消费金融迎来快速发展时期。随着个人住房贷款增速回落,各上市银行今年将把消费信贷作为新的业务增长点。”董希淼说,上市银行可借助大数据手段,为客户提供精准、批量的消费金融服务;同时,还可加大与电商、大型超市等平台的合作,推动消费信贷业务的健康快速增长。

温彬也认为,消费信贷有巨大发展空间。他说,上市银行一方面应从客户需求出发,针对额度、期限、还款方式等设计产品,提供更多便利的消费信贷产品;另一方面深化与外部场景合作,实现金融服务与消费场景的有机融合。